今回は、

インド経済とインド株式投資

について簡単にわかりやすく解説していきます。

インド経済について

インド経済は、近年目覚ましい成長を遂げています。

その成長の背後には、企業のトップに見られるインド人の増加、社会的インフラの発展など、主に2つの要因があります。

インド経済のポジティブ要素

インドは2023年現在、世界で最も人口の多い国です。

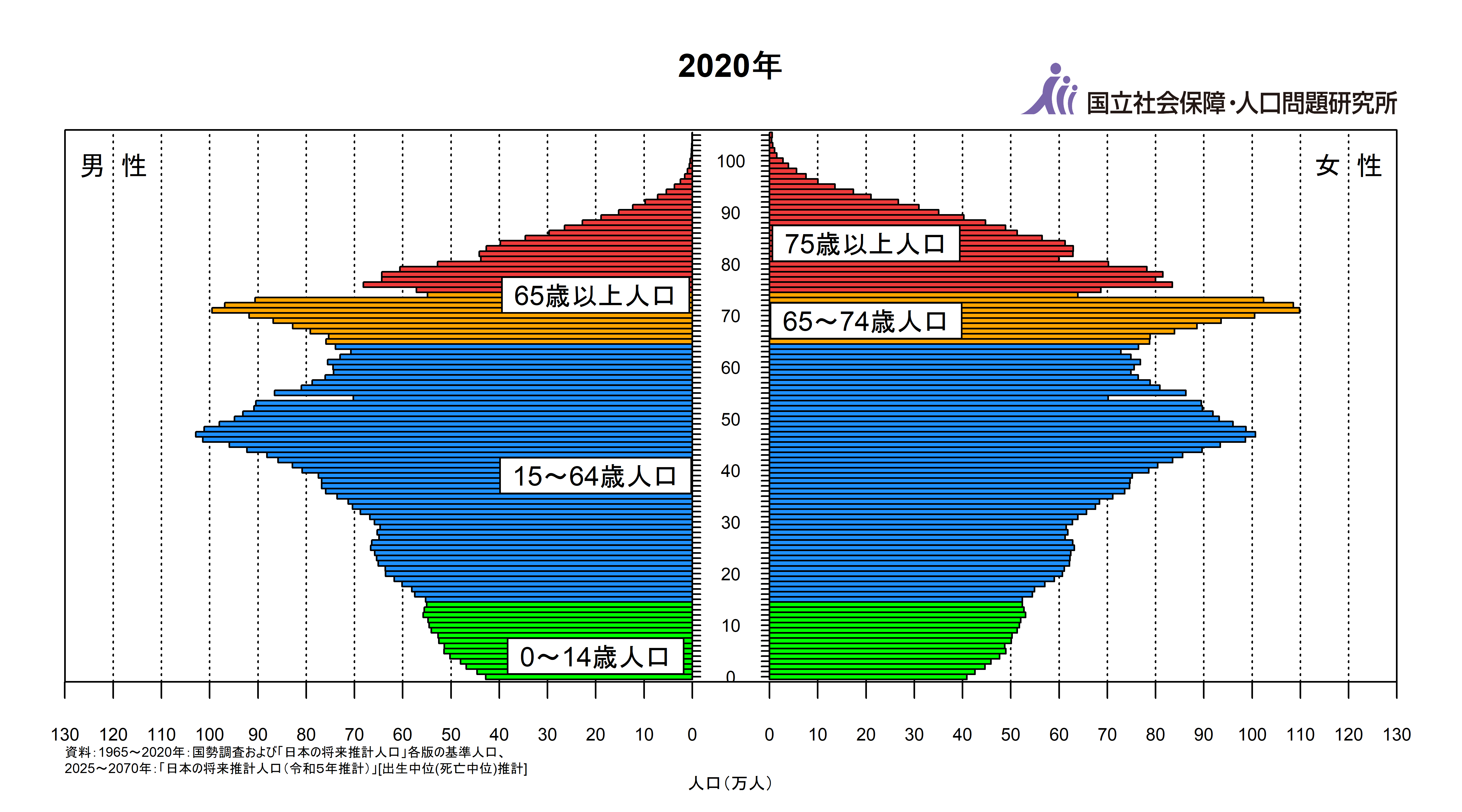

人口ピラミッドとは、年齢別、性別の人口分布を表したグラフです。

バランスの良い形をしていることがわかります。

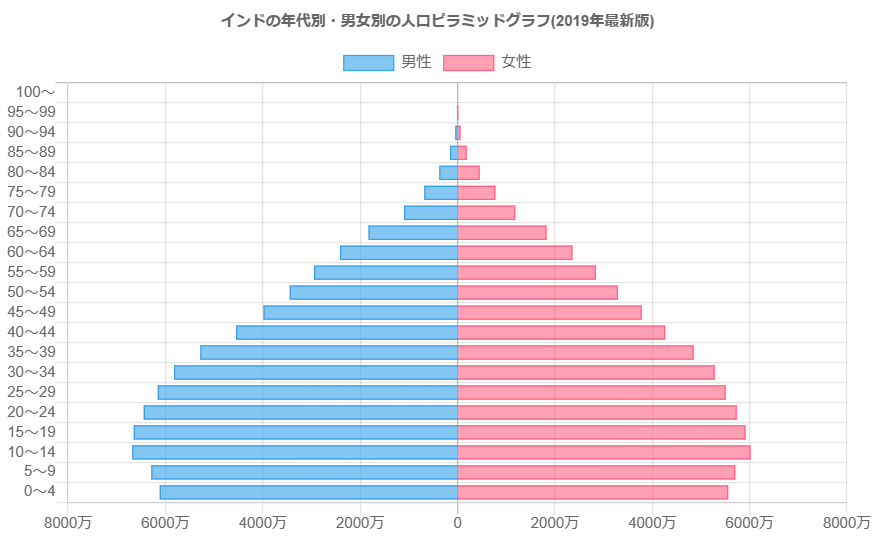

ちなみに、日本の人口ピラミッドは以下のようになっています。

人口ピラミッドを比較して見ると、インドは若年層が非常に多くバランスが良いことがわかります。

将来的な労働力が豊富であることが今後の経済活動の大きな原動力となり、今後の経済成長につながる可能性があります。

- 優秀な人材輩出の実績

実は、世界的企業のトップにインド人が多いという事実をご存じでしょうか。

現在の世界的な企業のトップにはインド人が多く、Googleを傘下に抱えるアルファベット、Microsoft、スターバックスなどもインド人がトップを務めています。

逆を言えば、優秀な人材はアメリカ企業に取られているような状況とも言えますが、社会的インフラが整えば今後のインドでの活躍が増える可能性があります。

インドが優秀な人材を多く輩出する理由は母数である人口が多いこともありますが、理工学教育を中心とした優秀な教育システムというバックグラウンドがあります。

特にインド工科大学(IIT)は世界的にも評価が高く、優秀な技術者を輩出しています。

インド経済のネガティブ要素

- 交通インフラの整備不足

インドの道路網は急速な拡大を見せていますが、土地不足や資金調達、交通量の設定ミスなど多くの課題が指摘されています。

また、道路の舗装率は61.1%と高いとは言えない状況であり、郊外には未舗装道路も散見されます。

さらに、鉄道はインドにおける長距離移動の主要な手段ですが、乗客数の減少や運賃収入の低迷が課題となっています。

インフラの整備不足は物流にダイレクトに影響し、企業間の競争力や経済成長を妨げる要因となってしまいます。

インドの株式市場

インドには証券取引所が約30ヶ所もあります。

その中で最も大きく有名なのが、

の2つです。

ボンベイ証券取引所はアジアで最も古い1875年に設立、一方のナショナル証券取引所は比較的あたしく1992年に開設と、それぞれ新旧を代表する証券取引所と言えます。

インドの株式指数

インド株式市場における株価指数は2つあります。

- SENSEX …BSE30銘柄構成

- NIFTY50 …NSE50銘柄構成

特に現在ではSENSEXが有名な指標として知られていますが、NIFTY50の方が幅広くインド経済を反映する指標として古くから利用されています。

インド株式投資のメリット

- 爆発的な価値上昇

インドは新興国に区分され、新興国投資は先進国への投資に比べて大きな利益を得る可能性があります。

その中でも、今後の経済成長に良い土壌のインドに投資することで、将来的に価値の上昇が期待できます。

- ポートフェリオのリスク分散

投資先として人気なS&P500連動商品とは異なった動きとなるため、インドの株式市場はポートフェリオのリスク分散に効果的です。

例えば、先進国株式は半導体関連の業績や米国経済の影響を受けやすいというリスクがありますが、インド株式市場はそれが少ないことが特徴です。

インド株式投資のデメリット

- 日本から個別株を購入できない

インド株式は日本から個別株を購入できません。

そのためインデックスファンド(指数に連動した投資信託)、もしくはアクティブファンド(ファンドが独自に銘柄選定した投資信託)のどちらかを利用する必要があります。

インド株式投資のおすすめ投資信託

イーストスプリング・インド消費関連ファンド

2023年9月20日時点

| ファンドの種類 | アクティブファンド |

|---|---|

| 連動指数 | - |

| 純資産総額 | 123,392万円 |

| 運用 | イートスプリング |

| NISA | 成長枠投資 |

| 分配金 | 2月・8月 |

| 買付手数料 | 3.3% |

| 信託手数料 | 1.9497% |

インドの消費関連株式(小売り、サービス業など)を中心としたアクティブファンドです。

分配金は年2回で、ここ1年間は年間1,000円のペースで支払われています。

一時は世界情勢の影響を受け基準価格を大きく落としましたが、その後は順調な回復を見せています。

ここ1年間の利回り実績は分配金込みで11.2%です。

ダイワ・ダイナミック・インド株ファンド

2023年9月20日時点

| ファンドの種類 | アクティブファンド |

|---|---|

| 連動指数 | - |

| 純資産総額 | 91,377万円 |

| 運用 | 大和アセットマネジメント |

| NISA | 成長枠投資 |

| 分配金 | 6月・12月 |

| 買付手数料 | 3.3% |

| 信託手数料 | 1.848% |

「ダイワ・ダイナミック・インド株マザーファンド」をマザーファンドとしたアクティブファンドです。

分配金は年2回で、ここ1年間は年間1,350円のペースで支払われています。

こちらも世界情勢の影響を受け2023年前半は基準価格を大きく落としましたが、その後は大きく伸びています。

ここ1年間の利回り実績は分配金込みで17.1%です。

iFreeNEXT インド株インデックス

2023年9月20日時点

| ファンドの種類 | インデックスファンド |

|---|---|

| 連動指数 | Nifity50 |

| 純資産総額 | 38,427万円 |

| 運用 | 大和アセットマネジメント |

| NISA | 成長枠投資・つみたて投資枠 |

| 分配金 | 3月 |

| 買付手数料 | 0% |

| 信託手数料 | 0.473% |

2023年3月に設定されたばかりのインド株式指数「Nifity50」に連動した新しいインデックスファンドです。

分配金は年1回ですが、最初の分配金は0円でした。

期間が短いですが設定後6ヶ月間の利回り実績は23.6%、12ヶ月に換算すると47.2%になります。

大変順調なスタートを切っている今後に注目のインデックスファンドと言えます。

インド投資で利益を最大化するためには

インド投資で利益の最大化を狙うためには、指数以上の成長の狙うアクティブファンドを利用することになりますが、インド株式のアクティブファンドは購入手数料や信託報酬が高い傾向があります。

また、当然ながらアクティブファンドは必ずしも指数以上のパフォーマンスを出せるわけでもないため、高いコストをかけてインデックス投資以下になってしまうリスクもあります。

国全体の経済成長に期待できると判断する場合は、インデックスファンドへの投資が低コスト低リスクであり、総合的に適していると言えます。

まとめ

- インドは今後の経済成長に期待できる土壌が整っている

- インフラ不足などまだ課題もある

- インド投資で最大利益を狙うのであればアクティブファンドだがコストが高い

- 現状はトータルでインデックスファンドがおすすめ

最後までお読みいただきありがとうございます。

関連記事

ランキング参加中★クリック頂けると励みになります!

コメント